Финанси

|Компании

|Енергетика

|Икономика

|Александър Станев: Отвореното банкиране набира сила и у нас

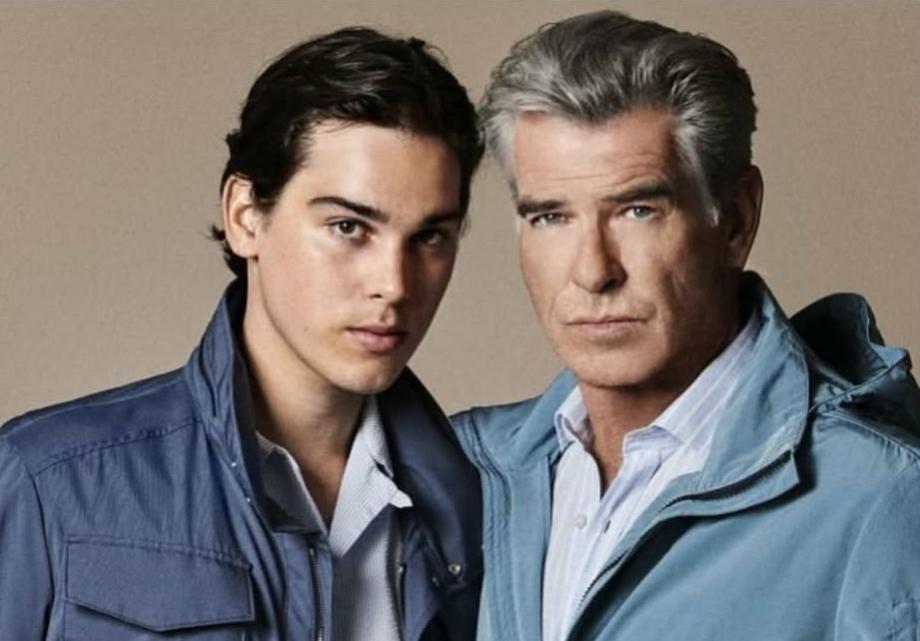

Александър Станев, главен технически директор ,,Финансова индустрия“ в Sirma, е завършил физика в СУ„Св. Климент Охридски“. Има магистърска степен по бизнес администрация от Нов Български Университет. Неговата експертиза е градена над 20 години в сферата на информационните технологии, плащанията, изграждането на комплексни банкови системи, както и е-идентификационни и удостоверителни услуги.

Участвал е в проекти, свързани с въвеждането на иновативни услуги и модели за ползването им в различни области като изграждането и развитието на националната платежна инфраструктура за изпълнение на преводи в същия ден. По тази линия включително въвеждането на международните стандарти за съобщения за превод и IBAN номер на сметка, услуга за представяне и плащане на изцяло електронни фактури, мобилни плащания, електронна идентификация и др.

Александър Станев ще вземе участие в четвъртия дискусионен панел ,,Следващите стъпки във финансовите технологии“, част от предстоящия 6-и банково финансов форум ,,Бъдещето на парите“, което списание "Мениджър" организира на 17 октомври в Интер Експо Център.

Кои са основните причини за бавната дигитализация на бизнеса у нас?

Аз всъщност смятам, че е валидно противното мнение – дигитализацията у нас не се развива с бавни темпове. Особено след Covid пандемията, скоростта на дигитализация се повиши значително. Секторът, в който дигитализирането на процесите и услугите изостават на всички нива, е публичната администрация, но там причините са комплексни. У нас вече голяма част от компаниите изграждат своите дигитални канали, за да достигнат до своите клиенти и си дават ясна сметка за значението им. Все повече от техните клиенти са „digital natives“, което означава, че ако не отговориш на очакванията им – те няма да използват твоите услуги. Според мен това ще изиграе ролята на катализатор при ускоряване на темповете на дигитализация във всички сектори.

Какви са предимствата на компаниите, които първи инвестират в дигитални продукти за автоматизация, пред онези, които продължават да разчитат на традиционните си процеси, за които са необходими „човекочасове“?

Дигитализацията на корпоративните системи е процес, който тече вече десетилетия. Но едва в последните години всички организации започнаха да си дават сметка, че техните монолитни приложения всъщност не успяват да управляват добре процесите в организацията и още по-важно – не успяват да се адаптират бързо към променящите се бизнес модели. Традиционните процеси позволяват понякога по-бърза реакция. Това, което им липсва обаче, е възможността за ясна проследимост, автоматизиране на повтарящи се решения, базирани на ясни критерии. Затова при традиционните системи резултатът е слаба скалируемост на бизнеса и влошено клиентско изживяване. За разлика от наследените системи, съвременните подходи въвеждат автоматизацията и променят парадигмата за изграждане на процесите в организацията – от единни или монолитни към разпределени. При тях софтуерът за автоматизация оркестрира целия процес, а отделните му стъпки се изпълняват в профилирани системи. Този нов подход изисква зрялост на организацията и нейната ИТ инфраструктура, което все още е бариера пред повечето български бизнеси. Тръгвайки по този път, компаниите много бързо осъзнават, че структурираният подход позволява от една страна ясно наблюдение на изпълнението на процесите, бързо откриване на проблемните места и изключително бърза адаптация, от друга. Това съкращава съществено времето за достигане на идеите до пазара, значително повишава ефективността на бизнеса и осигурява видимо подобряване на клиентското изживяване.

Кога ще видим активно използване на отворено банкиране в България?

Отвореното банкиране набира сила и у нас. Има успешни компании, които създават иновативни платежни услуги, прилагайки възможностите му. Банките се опитват да осигурят единен дигитален канал за достъп до всички останали финансови институции, с цел да се превърнат в основната точка за достъп до финансовата система и по този начин да „запазят“ клиента. Това, което се вижда като тренд, е, че с навлизането на незабавните плащания и интеграцията на търговците по модела Request to Pay или „искане за плащане“ ще започне да се налага съвсем нов подход за извършване на плащания – директно по сметка. Този нов подход, съчетан с вече наложилия се подход на финансовите институции „mobile first“ в близко бъдеще, има потенциала да замени картовите разплащания като предпочитан метод. Друга насока, в която ще еволюира отвореното банкиране, е интегрирано банкиране или „embedded banking“, чрез което банките ще предоставят услугите си на мястото на продажбата, като интегрална част от клиентското преживяване. Тази еволюция е ясно видима на българския пазар, има вече успешни примери и ще се засилва.

6-и банково-финансов форум ,,Бъдещето на парите“ ще се състои на 17 октомври от 09.30 ч. в Интер Експо Център. Събитието е с безплатен достъп, който можете да си осигурите чрез предварителна регистрация тук.

***

Генерални партньори са ProCredit Bank и Payhawk.

Основни партньори са УниКредит Булбанк, MFG и VISA .

Събитието се реализира с подкрепата и на tbi bank, Lirex, Veeam, Sirma, EOS, JTI, Grant`s.

Институционални партньори са БСК, Френско-Българска търговска и индустриална камара; Германо-Българска индустриално-търговска камара, БАЛИП, ИАНМСП.

Медийни партньори: bTV Media Group , dir.bg, , БНТ, MoitePari.bg.

Ключови думи

ОЩЕ ОТ КАТЕГОРИЯТА

|

|

Коментари

Няма въведени кометари.