Финанси

|Компании

|Енергетика

|Икономика

|Оживление на пазара за сливания и придобивания в Централна и Източна Европа

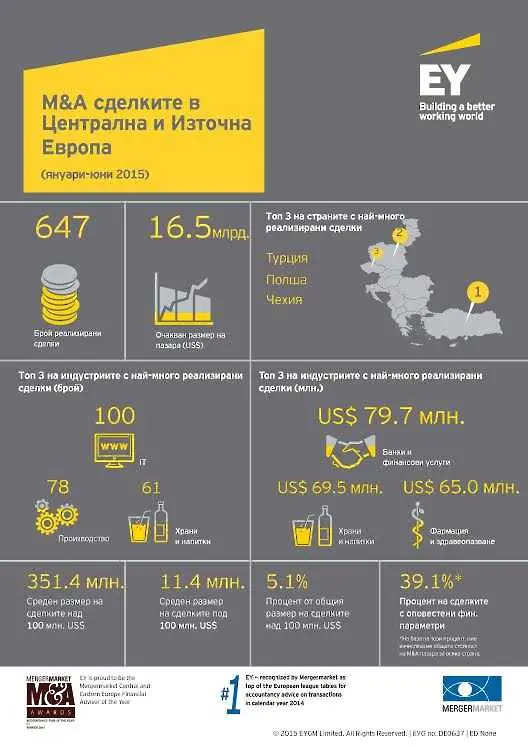

Увеличена активност на пазара на сливания и придобивания (М&A) през първата половина на 2015, отчитат повечето страни в Централна и Източна Европа (ЦИЕ). Като цяло, регионът отчита увеличение на общия брой на сделките от 2,9% спрямо същия период на 2014 г., става ясно от M&A Барометърът на "Ърнст и Янг".*

В същото време големите мега сделки на стойност над 100 милиона US$ намаляват с 2,2%, а тези под 100 милиона US$, които са и най-често срещаните, нарастват с 1,6%. Така реализираните сделки в региона са на обща стойност от 16,5 милиарда долара, което е с 10,8% по-малко спрямо същия период на 2014 година.

Турция е най-активната страна в региона с общо 155 затворени сделки в първите шест месеца на 2015. Полша и Чехия я следват съответно със 117 и 98 сделки. Така общият брой на сделките в ЦИЕ нараства до 647, което е с 2,9% повече спрямо миналата година, когато сделките са 629. Гърция, Словения и Унгария са трите страни, които отчитат най-значително увеличение на сделките спрямо 2014 съответно със 122,2%, 90,9% и 45,8%.

По-голямата част на сделките в целия регион – 75% са сключени от стратегически инвеститори, които целят разширяване на дейността чрез придобиване на компания със сходна дейност. България и Унгария, противно на общата тенденция в региона, привличат повече финансови инвеститори - съответно 43% и 39%.

В България делът на финансовите инвестиции е висок поради увеличения брой сделки, сключени с български частни компании и фондове за рискови инвестиции, докато в Унгария причина за многото финансови инвестиции е активната дейност на фондовете JEREMIE ( Joint European Resources for Micro and Medium Entrerprises), които трябва да разпределят ресурсите си до края на 2015. „Макар реализираните сделки в България да са малко по-малко спрямо същия период от миналата година, оставаме оптимисти за развитието на M&A пазара в България.“, коментира Диана Николаева, съдружник отдел „Сделки“ в EY – Ърнст и Янг България. "Глобалните компании активно търсят таргети за придобивания като част от дългосрочната им стратегия за устойчив растеж, но в същото време са изключително внимателни, когато преценяват възможностите си за инвестиции. Затова компаниите трябва да са перфектно подготвени за оценката на инвеститорите. Ключ за успешната реализация на сделките остава прецизната подготовка от страна на компаниите.", отбелязва тя.

ИТ секторът е най-активната таргет индустрия през първата половина на 2015 г. в региона с общо 100 реализирани сделки или 15% от всички сделки в региона на ЦИЕ. Най-голямата сделка е придобиването на базираната в Германия компания за доставка на храна Delivery Hero от турската yemeksepeti.com за близо 589 милиона US$. Друга много голяма сделка в ИТ сектора е придобиването на базираната във Великобритания компания за защита на лични данни Privax от чешката AVG Technologies за 40 милиона US$.

Производственият сектор е вторият по атрактивност за инвеститорите сектор в региона с общо 78 реализирани сделки в ЦИЕ. Най-голямата сделка неминуемо е придобиването на българската КАИ Груп от Mohawk Industries Inc. за 193 милиона US$.

Секторът храни и напитки е третия по атрактивност сектор през периода с общо 61 сделки. Някои от най-големите сделки включват придобиването на Danube Foods Group oт Mid Europa Partners 657 милиона US$, което я прави втората по големина сделка в региона.

Подробно с данните от Барометъра можете да се запознаете тук

***********

M&A Барометърът на EY събира и анализира публично оповестена информация, публикувана от реномирани бази данни като DealWatch, mergermarket, Capital IQ, Zephyr, както и от собствена база данни на EY. Данните са обработени за 11 страни от региона на Централна и Източна Европа: България, Чехия, Хърватска, Гърция, Унгария, Полша, Румъния, Сърбия, Словакия, Словения и Турция.

M&A активностите включват не само затворени вече сделки, но и нови и наскоро обявени сделки между частни компании. Анализът изключва: придобивания на миноритарни дялове от страна на мажоритарни акционери, сделки от капиталовия пазар, придобивания на лицензи, споразумения за съвместни предприятия (joint ventures), инвестиции на зелено и приватизационни сделки.

Ключови думи

|

|

Коментари

Няма въведени кометари.