Финанси

|Компании

|Енергетика

|Икономика

|Рецесията – реален риск

Пазарите ще отразят това в края на тази година, смята Николай Павлов, директор „Връзки с инвеститорите“ и член на СД на „ЕЛАНА Фонд Мениджмънт“

Как се изгражда добър дългосрочен план за управление на инвестиционен портфейл?

На първо място е важно да имате ясна представа за вашите цели и рисков профил, както и за вашето финансово положение. Това ще помогне да определите подходящите инструменти и активи. Рисковият профил на инвеститора се определя от неговите възможности и готовност да поеме рискове в инвестициите. Също така е препоръчително да следвате добри практики като ребалансиране на портфейла и диверсификация. Всеки читател може да определи своя рисков профил чрез нашия онлайн въпросник „Какъв тип инвеститор сте?“ или да се консултира с инвестиционен консултант на „ЕЛАНА Фонд Мениджмънт“.

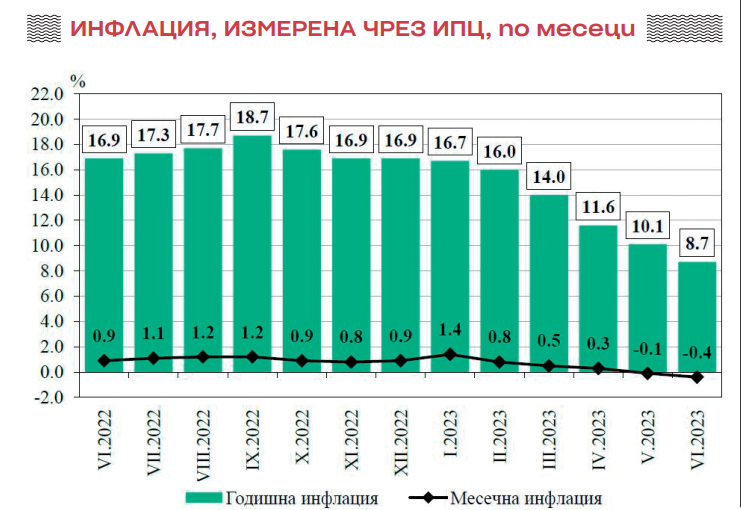

Как да бъде предпазен той от високата инфлация?

Антиинфлационните мерки се вземат преди инфлацията реално да настъпи. Ако този момент е пропуснат, следващият добър етап е да се замислим как да възстановим генерираните минуси, когато инфлацията е овладяна и спада към нормалните си нива. Сега по всичко изглежда, че този момент вече настъпва. В условия на висока инфлация има няколко класа активи, които могат да ви предпазят от негативите на покачващите се цени. Първият са акции на компании, които са в силна конкурентна позиция спрямо клиентите си и могат да увеличават крайните си цени. Друг клас активи, който традиционно предпазва от инфлация, са преките инвестиции в суровини като енергийни стоки и храни.

Кои са привлекателните фондове към момента и защо?

В момента консервативните и балансираните инвестиционни фондове на „ЕЛАНА Фонд Мениджмънт“ предлагат изключително добри доходности на фона на конкурентните инвестиционни продукти от цял свят и доходността на банковите депозити. Бих искал да спомена „ЕЛАНА Фонд Свободни пари“, който е наш многократно награждаван фонд с подчертано консервативен профил в български лева, който за последната 1 година донесе доходност над 6% за инвестиращите. Има едно просто правило, което ни показва дали моментът е подходящ за инвестиции в акции: доходност на облигации + рискова премия на акции = доходност на акции. Ако следваме това правило, ако в момента един фонд в облигации като „ЕЛАНА Фонд Свободни пари“ носи 6% доходност, а инвестиция в акции в дългосрочен план 8%, то в случая рисковата премия е 2%. Исторически рисковата премия на развитите пазари е грубо 5%, което сочи, че нивата в момента не са добри и вероятно една инвестиция в облигации с висока доходност като „ЕЛАНА Фонд Свободни пари“ е добър ход, докато настъпи моментът за по-високорискови инвестиции.

Очаквате ли при евентуална рецесия нови сътресения на пазарите и какъв е полезният ви ход при един такъв сценарий?

Ние имаме виждането, че сценарий за евентуална рецесия е възможен и би следвало да бъде съобразен в една инвестиционна стратегия. Поведението и посоката на пазарите обикновено изпреварват тенденцията в реалната икономика и с оглед на това, че очакваме значително забавяне на икономическата активност в началото на 2024 г., считаме, че това ще бъде отразено от капиталовите пазари още през есента на тази година. Професионалният подход, който прилагаме при управлението на инвестициите, ни кара да бъдем една идея по-консервативни и да дадем текущ превес на инструментите с фиксирана доходност, които точно в момента предлагат добра средносрочна възвръщаемост.

Николай Павлов е директор „Връзки с инвеститорите“ и член на СД на „ЕЛАНА Фонд Мениджмънт“. Той има над 20 години опит в сферата на финансите и инвестициите зад гърба си.

„ЕЛАНА Фонд Мениджмънт“ е един от първите асет мениджъри на българския пазар с над 20 години история, през които дружеството може да се похвали с над 40 национални и международни награди. „Елана“ управлява близо 200 млн. лв.

в 8 взаимни фонда и над 40 индивидуални портфейла.

* Това е маркетингов материал и не представлява инвестиционна консултация, съвет, проучване или препоръка за инвестиране. Информацията е валидна към датата на издаването и може да се промени в бъдеще. Стойността на дяловете на договорните фондове и доходът от тях може да се понижат. Не се гарантират печалби и съществува риск за инвеститорите да не си възстановят пълния размер на инвестираните средства. Постигнатите резултати от минали периоди не предвиждат бъдещата възвръщаемост. Инвестициите във взаимни фондове, както и инвестициите на самия фонд, не са гарантирани от гаранционен фонд, създаден от държавата или друг вид гаранция и носят определени рискове (ликвиден, оперативен, лихвен, валутен, политически, макроикономически, валутен, риск от концентрация и др.), описани в проспекта. Препоръчително е инвеститорите да се запознаят с проспекта и с основния информационен документ на съответния фонд преди инвестиране. Документите, както и резюме на правата на инвеститорите, са достъпни на български език на интернет страницата на УД „ЕЛАНА Фонд Мениджмънт“ (www.elana.net) и в офисите на управляващото дружество. Бъдещите резултати подлежат на данъчно облагане, зависещо от личното положение на всеки инвеститор, и може да се промени в бъдещи периоди. Фондовете са активно управлявани, без да следват индекс. ELANA Ned Davis Research Dynamic Strategy не е колективна инвестиционна схема по смисъла на ЗДКИСДПКИ.

Борис Вълчинов. Материалът е публикуван в бр.7/23 на сп. "Мениджър", който ще откриете в дистрибуторската мрежа, както и в дигиталното приложение ZinZin

ОЩЕ ОТ КАТЕГОРИЯТА

|

|

Коментари

Няма въведени кометари.