Финанси

|Компании

|Енергетика

|Икономика

|Светът на парите: България на глобалните дългови пазари

На фона на последните новини около държавния бюджет на страната и в контекста на отминалите поредни предсрочни парламентарни избори, темата за публичния дълг на България остава на преден план. Въпреки че нивото на задлъжнялост остава под критичния праг от 60% от БВП, значителният дял на дълга в чуждестранна валута заслужава коментар и допълнителен сравнителен контекст.

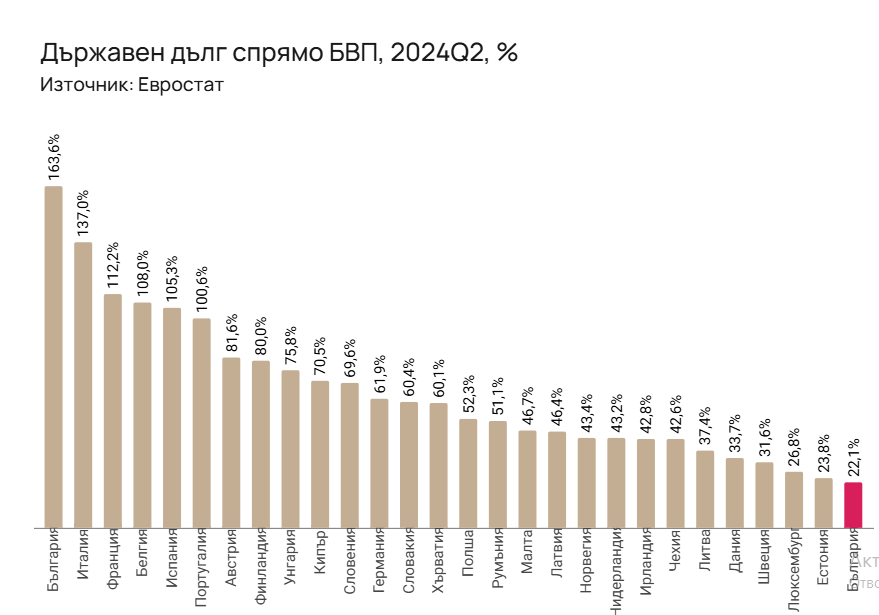

България е страна с нисък държавен дълг спрямо БВП в сравнение с много европейски държави. Въпреки това, структурата на дълга е от голямо значение в условия на глобална икономическа нестабилност и повишаващи се лихвени проценти. Според Евростат, към второто тримесечие на 2024 г. България има едни от най-ниските нива на дълг спрямо БВП в ЕС (22.1%), изпреварвайки страни като Естония (23.8%) и Люксембург (26.8%).

Източник: ИПИ

Според последни данни на Евростат, 75% от дълга на България е деноминиран в евро. Високият процент на държавния дълг в евро отразява ограничените възможности на местния пазар, обусловени от все още слабото развитие на финансовото посредничество и присъствие на институционални инвеститори, както и мащаба и профила на общото натрупване на дългосрочни спестявания на местните домакинства и бизнес. Издавайки дълг в чуждестранна валута България има много по-широк достъп до финансиране, който е свързан и с многократно по-високата ликвидност на дълговите пазари в големи финансови центрове на чуждестранни пазари. Тук е нужно да отбележим, че макар държавите извън еврозоната да имат значителен дял на дълга, деноминиран в евро, България се откроява отчетливо с най-висок дял. На база на тази тенденция, единствено Румъния регистрира близки нива до 50%, когато говорим за дълг в чуждестранна валута.

Източник: ИПИ

Ролята на емисии в щатски долари

През 2024 г. България възобнови издаването на облигации, деноминирани в щатски долари, с което страната се завърна на американския пазар след години на липса на емисии в тази валута, по-конкретно от 2002г. насам. Тогава бе извършена обратната операция на два пъти – държавен дълг в размер на 1,33 млрд. долара и 866 млн. долара бе заменен, като предмет на замяна бяха Брейди-облигации, дължими в щатски долари, с новоиздадени глобални еврооблигации. В резултат на което, нетното намаление на дълга бе съответно 80 млн. долара и 243 млн. долара, като при конверсията бяха погасени облигации с плаваща лихва и заменени с книжа с фиксирана лихва. С тази стъпка България намали валутния и лихвения риск пред фиска, от една страна, а същевременно създаде бенчмарк за дългосрочна дългова емисия.

Стъпката по издаване на облигации в долари е важна и ще има структурни последствия за управлението на ликвидността на българския държавен дълг. Щатският долар остава най-широко използваната резервна валута в света и осигурява на България достъп до глобален капитал, като привлича широк кръг международни инвеститори. Пазарите, на които се търгуват активи, деноминирани в долар, са значително по-дълбоки и осигуряват достъп до нови категории инвеститори. Това на свой ред е предпоставка за по-голяма ликвидност на българските облигации. Емитирането на дълг в щатски долари може също така да улесни България в сключването на сделки с по-дълги падежи и при по-изгодни лихвени условия, особено в сравнение с по-ограничените възможности при емитирането на облигации само в евро, за които все още обхватът и дълбочината на пазара са по-ограничени. Емисиите в долари допълнително допринасят към стратегическата диверсификация на валутния риск и осигурява на страната повече възможности за гъвкаво управление на фискалната политика в условия на икономически предизвикателства.

Сравнение с други страни в региона

Румъния и Полша също използват доларови облигации като част от структурата на дълга си, но всяка от тези страни има специфични цели и предизвикателства в контекста на това финансиране. Полша и Румъния се насочват към набиране на дългов ресурс на пазари, използващи щатския долар с цел привличане на капитал за ключови проекти и за посрещане на бюджетни предизвикателства, включително социални и отбранителни разходи, които допълнително натоварват бюджета.

През първото тримесечие на 2024 г. Румъния издава публичен дълг за 4 млрд. щатски долари, за да финансира падежи по стари емисии и да покрие бюджетния си дефицит. За същия период, Полша се насочва към американския пазар с издаването облигации на стойност 8 млрд. щатски долара, като това е най-голямата емисия на държавни облигации в долари за страната. Тази емисия включва три транша с различни падежи, което позволява на страната да разшири достъпа си до глобален капитал и да отговори на дългосрочните си бюджетни нужди. Полша предвижда и нови емисии на облигации в долари през следващата година. В икономиките на Полша и Румъния, които са изправени пред предизвикателството на плаващия курс на националната валута и инфлационен риск, доларовото финансиране има още една ключова роля: намалява натиска върху местните лихвени нива и разходите за дълга чрез достъп до по-ликвидния международен пазар. Това създава известна стабилност, като позволява на тези страни да отговорят на краткосрочни фискални нужди, без да разчитат прекомерно на изсмукване на вътрешните спестявания.

Предизвикателства и възможности

Въпреки положителните аспекти на външното финансиране, използването на щатския долар носи и своите рискове – валутен и лихвен. При повишаване на лихвените проценти в САЩ, това би увеличило разходите за обслужване на доларовия дълг – това би било особено неблагоприятно при разминаване на фазите на бизнес цикъла в САЩ и общия пазар на ЕС, тъй като високите лихви в САЩ биха отразявали висок растеж, докато в същия момент европейската икономика, от която част са България и останалите страни в ЦИЕ, може да бъдат в рецесия. Валутният риск отразява разминаването на динамиката на брутния вътрешен продукт и публичните приходи в икономика, значително обвързана с размяна с партньори, използващи еврото, и разходи по обслужване на дълга, деноминирани в долари

Ключови думи

ОЩЕ ОТ КАТЕГОРИЯТА

|

|

Коментари

Няма въведени кометари.