Финанси

|Компании

|Енергетика

|Икономика

|Търговците не вярват във визията на Фед за „по-високи лихви за по-дълъг период“

Отново ставаме свидетели на една вече добре позната ситуация. Служители на Федералния резерв на САЩ сигнализират на света, че лихвените проценти няма да паднат скоро. Финансовите пазари реагират със залози на обратното.

Тази динамика, която се проявява многократно в хода на режима на затягане на политиката на централната банка на САЩ, започнал преди 18 месеца, отново излезе на преден план миналата седмица, пише Ан Сапир за Ройтерс.

Прогнозите, публикувани в сряда от централната банка на САЩ, показват, че мнозинството от нейните представители очакват основната лихва Фед да приключи тази година на ниво от 5,6%, което предполага още едно увеличение на лихвения процент през следващите три месеца. Те също така очакват в края на 2024 г. лихвен процент от най-малко 5,1% - половин процентен пункт по-висок от прогнозирания преди три месеца.

Междувременно лихвените фючърсни договори продължават да оценяват само на около 50% вероятността за по-нататъшно затягане през 2023 г. и очакват лихвен процент от 4,65% до края на следващата година.

И това разминаване относно траекторията на паричната политика, макар и да не е необичайно, може да усложни задачата на Фед да потуши инфлацията, ако по-хлабавите финансови условия стимулират разходите или инвестициите, които възобновяват ценовия натиск.

Ето три причини, поради които финансовите пазари може да залагат на повече намаления на лихвените проценти през следващата година, отколкото политиците на Фед смятат, че е вероятно да бъдат одобрени:

Инфлационен оптимизъм

Инфлацията според предпочитаната мярка на Фед – индексът на личните потребителски разходи (PCE), достигна своя връх през лятото на 2022 г. от 7% и падна до 3,3% през юли тази година. Тъй като инфлацията на нежилищните услуги все още е стабилна, служителите на Фед прогнозират, че основният инфлационен натиск ще отслабва бавно оттук нататък.

Финансовите пазари може да са по-оптимистични за облекчаване на ценовия натиск от по-предпазливите служители от Фед.

„Продължаваме да очакваме по-бързи темпове на намаляване на лихвените проценти от това, което Фед в момента прогнозира, тъй като очакваме по-бързи темпове на намаляване на инфлацията“, каза Престън Колдуел, главен икономист за САЩ в Morningstar, като прогнозира, че основната PCE инфлация ще спадне до 1,9% до края на следващата година.

Политиците на Фед предвиждат основната инфлация в края на 2024 г. да бъде 2,6%.

Забавяне на растежа и песимизъм за работните места

Говорейки миналата седмица след края на двудневна среща на Фед за паричната политика, председателят на централната банка Джеръм Пауъл каза, че новите прогнози на него и колегите му за пътя на лихвените проценти са оформени от неочакваната устойчивост на икономиката към повишения на лихвите досега.

Гледната точка на търговците и на някои икономисти е, че по-бързата загуба на икономически импулс и забавянето на растежа на работните места може да предотврати всяко по-нататъшно затягане и евентуално да предизвика по-ранно разхлабване на паричната политика през следващата година.

„Като се има предвид нашето виждане за забавяне на растежа на БВП през четвъртото тримесечие, намаляващия дисбаланс между търсенето и предлагането на труд и все още умерената основна инфлация, ние продължаваме да очакваме, че Федералната комисия по отворения пазар (FOMC) ще запази лихвения процент непроменен на текущите нива“, коментираха анализатори на TD Securities.

Представители на Фед казват, че решенията им ще се ръководят от данни, които засега дават смесени сигнали, включително продължаващо стягане на пазара на труда, въпреки че пазарът на жилища изглежда отслабва.

Собствените несигурни прогнози на Фед

Служителите на Фед планират да спрат повишаването на лихвените проценти, след като се убедят, че инфлацията се е насочила към целта на централната банка от 2%. „Все още не сме стигнали до степен на увереност в това“, каза Пауъл миналата седмица.

Те също така планират да започнат да намаляват лихвите доста преди инфлацията действително да достигне целта им, за да предотвратят ситуация, в която политиката да стане твърде рестриктивна предвид падащата инфлация.

Последните им тримесечни прогнози предполагат, че сега те смятат, че ще се нуждаят от по-висок коригиран спрямо инфлацията „реален“ процент, за да спрат адекватно икономическия растеж и да спечелят битката с инфлацията.

Но Пауъл също подчерта, че прогнозите са много несигурни, така че не е изненада, че търговците и икономистите също изразяват съмнения.

Пазарът, поне в настоящия цикъл, грешеше всеки път, когато се съмняваше в решимостта на Фед и в крайна сметка трябваше да се върне към позицията на централната банка. Разбира се, този път ситуацията е малко по-различна, като Фед, по собствено признание, по същество е към края на повишаването на лихвените проценти. Посоката за следващата година е почти сигурно по-ниска, но пазарът е вече прецени погрешно траекторията по пътя нагоре. Остава да видим дали ще има по-голям успех в прогнозите, що се отнася до пътя надолу.

Ключови думи

ОЩЕ ОТ КАТЕГОРИЯТА

|

|

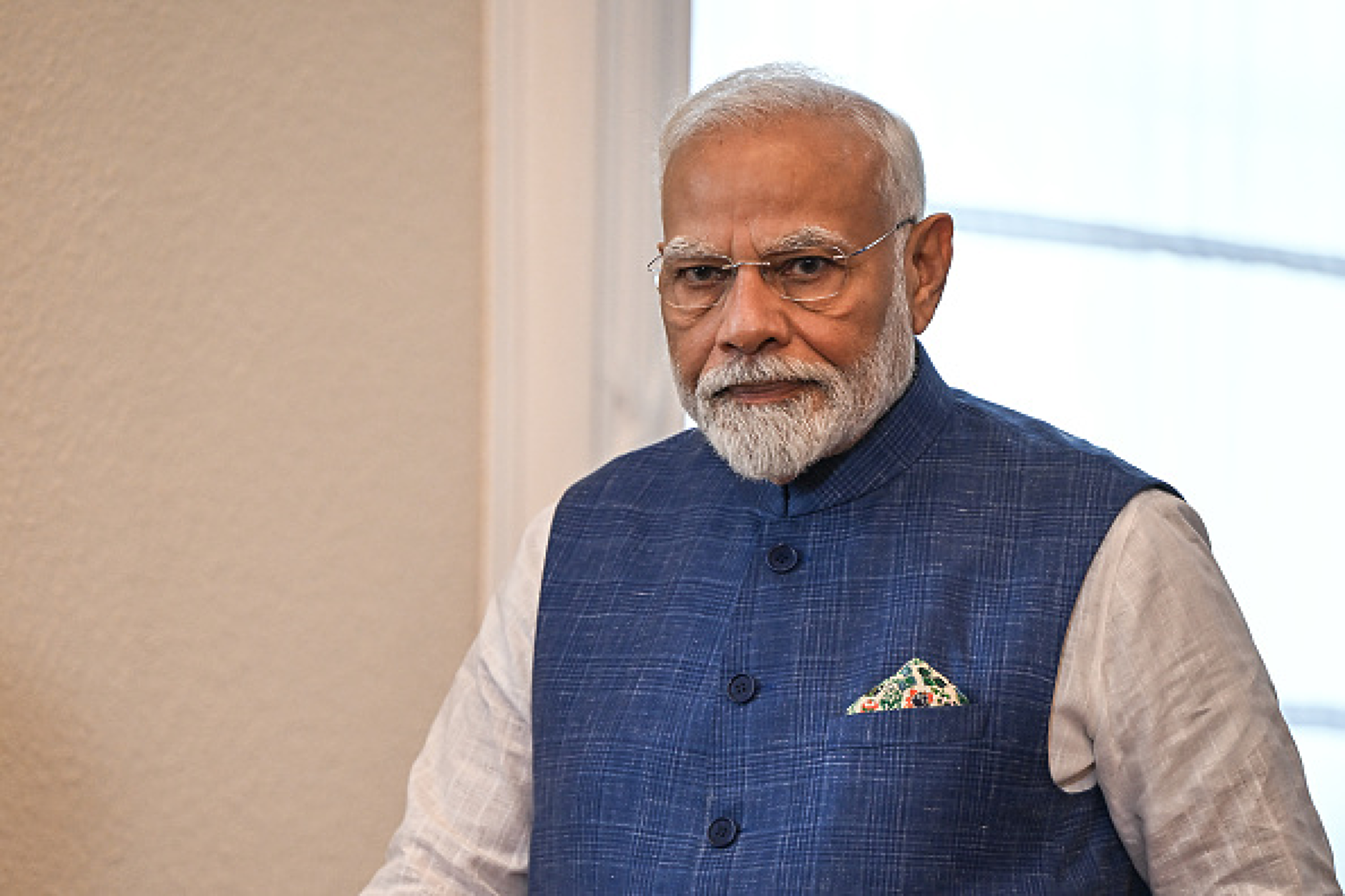

Индийският премиер Моди стана първият политик в света с над 100 млн. последователи в Instagram

Свят |Нови известия в Instagram ще информират родителите за търсения на опасно съдържание от тийнейджъри

Любопитно |The New York Times: Провал заплашва Макрон с реставрацията на Лувъра като „венец на управлението му“

Свят |Унгария: Орбан иска ЕС да провери щетите по тръбопровода „Дружба“

Свят |Технополис стартира предварителните поръчки за новите модели Samsung Galaxy S26

Технологии | Advertorial |Седем стъпки за повече онлайн продажби

Маркетинг |Колегията на Европейската прокуратура призна за виновна българския европрокурор в сериозно нарушение

Свят |На днешната дата, 26 февруари. Рождениците днес

На днешната дата |САЩ и Иран започват трети кръг ядрени преговори на фона на военно напрежение

Свят |Технополис стартира предварителните поръчки за новите модели Samsung Galaxy S26

Технологии | Advertorial |Времето: Остава ветровито с облачност по планините и морето

България |Володимир Зеленски е провел телефонен разговор с Доналд Тръмп

Свят |Digital age: Техно пробиви и открития

Технологии |

Коментари

Няма въведени кометари.