Любомир Атанасов, Payhawk: Отвореното банкиране намалява рисковете за грешки при разплащанията

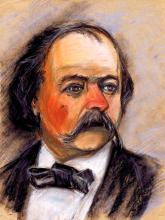

Промените в директивата за плащанията PSD2, които познаваме като PSD3 са стъпка към по-сигурни и по-удобни методи за плащане в Европа. Става дума за засилването на доверието в методите на плащане чрез потвърждения на името на собственика на сметка, прилежаща към IBAN и компенсации при неоторизирани плащания, сподели специално за Мениджър ръководителят на "Стратегии и специални проекти" в Payhawk, Любомир Атанасов.

Със сигурност наблюдаваме подобрение на конкурентоспособността в отвореното банкиране, например чрез обособени интерфейси за достъп до информация. Но трябва да се работи още по осигуряване на по-равна интерпретация на PSD2 в различните страни членки. Изключително важна промяна според Payhawk e възможността платежни институции и институции за електронни пари да имат директен достъп до платежните системи. Това в момента не е особено добре издържано, обясни Атанасов. Като позитивен пример може да посочим системата CENTROlink в Литва. Там местният регулатор „спонсорира“ небанкови участници, което е близо до това, което PSD3 също цели, подчерта Атанасов.

Любомир Атанасов е сред ключовите лектори на конференцията за сигурни и достъпни дигитални плащания DIGI PAY, която ще се състои на 5 октомври в Интер Експо Център. Най-добрите специалисти в сферата на разплащанията, финансови институции и финтех компании, ще обсъдят темите отворено банкиране, незабавни плащания, предотвратяване на измами. Цялостно представяне на предложенията по PSD3 ще представи специално на живо Маркус Метшитцер, Генерална дирекция Финансова стабилност, финансови услуги и капиталови пазари, Европейска комисия.

За първи път конференция в България ще засегне и още по-дълбоко темата за измамите като ще се фокусира и върху проблемите, свързани с изпирането на пари. Борба с прането на пари - нов надзор Европейска агенция AMLA ще е фокус в изказването на Ева Мария Попчева, евродепутат от Испания, част от групата Обнови Европа в Европейския парламент. Партньори на събитието тази година са Асоциацията на сертифицираните експерти по разкриване на измами (ACFE Bulgaria), Българската финтех асоциация, Българската асоциация на софтуерните компании, Българската E-commerce асоциация. Може да видите още за темите и лекторите тази година ТУК.

- Г-н Атанасов, ще участвате на конференцията DIGI PAY с фокус върху сигурните и достъпни дигитални плащания, което ще засегне и новите промени в PSD3. Бихте ли споделили кои са важните според Вас промени в директивата за плащанията както често я цитираме PSD3, ще улесни или затрудни плащанията по отношение на удобство и сигурност?

- Нека започна с това, че като прецедент на PSD3 през 2022-ра беше проведена оценка на PSD2. Като част от това упражнение бяха идентифицирани няколко теми, които PSD3 и прилежащата регулация (PSR) адресират. Краткият отговор е, че правилно реализиране на PSD3 определено е стъпка към по-сигурни и по-удобни методи за плащане в Европа.

Темите, които се откроиха включват засилването на доверието в методите на плащане чрез потвърждения на името на собственика на сметка, прилежаща към IBAN (IBAN verification) и компенсации при неоторизирани плащания; подобрението на конкурентоспособността в отвореното банкиране, например чрез обособени интерфейси за достъп до информация; осигуряване на по-равна интерпретация на PSD2 в различните страни членки.

И не на последно място, една тема, която засяга нас в Payhawk - възможността платежни институции и институции за електронни пари да имат директен достъп до платежните системи. Това в момента не е особено добре издържано. Като позитивен пример може да посочим системата CENTROlink в Литва. Там местният регулатор ‘спонсорира’ небанкови участници, което е близо до това, което PSD3 също цели. Тези мерки имат потенциал да дадат повече контрол в процеса на плащане на компании като нашата – с позитиви за крайните потребители. Отделно, във Великобритания това вече е реалност и институции за електронни пари имат възможност за директен достъп до разплащателните системи.

- Директивата дефинира отвореното банкиране като даде възможност за споделяне на финансовите данни за клиентите от банките към трети страни. Какви възможности отваря отвореното банкиране за компании като Payhawk?

- В Payhawk използваме отворено банкиране от години, под една форма или друга. Възможностите са много, най-вече за нашите клиенти, които имат по-добро изживяване с нашия продукт. Целта ни е да върнем на клиентите си време, което могат да използват за дейности с повече добавена стойност.

- Отвореното банкиране отваря врата за нови бизнеси, но отварянето на данните за трети страни не крие ли по-големи рискове? Какви продукти се създават в тази посока?

- Не, не мисля. Дори и да има повече риск, то той се управлява и минимизира много добре. Компаниите, които използват данни от тези външни сметки, са задължени да разполагат с правилните сертификати. Също така, крайният клиент винаги трябва да се оторизира пред финансовата институция, предоставяща разплащателната сметка – това изискване не се променя. Отвореното банкиране дори би намалило рискове като грешно въвеждане на платежни данни. По-удобно и сигурно е да използваме бутон “плати” и плащането да се извърши автоматично, достигайки до правилния получател с правилната сума.

- Какви предимства дава възможността за Payment Initiation Service (PIS) за зареждане на пари в клиентска сметка директно през портала на Payhawk? По какъв начин това е свързано с повече удобство и по-висока сигурност? Посочете примери?

- Започвайки това действие директно през портала ни, ние пестим време и усилие на нашите клиенти. За тях не е нужно да влизат отделно в тяхното онлайн банкиране и да копират детайлите на сметката си в Payhawk. Вместо това, ние създаваме плащането – с правилен получател и за сумата, която клиентите искат – те само го потвърждават. Разликата в усилието може да е само няколко минути, но това са минути, които могат да бъдат отделяни на по-специализирани дейности. Това също повишава сигурността на плащането. Например, клиентите (и ние) не трябва да се притесняват от грешно въведени данни на сметки.

- Предлагате също Account Information Service (AIS) за показване на наличност по външни сметки в самата платформа?

- Да. Работейки с бизнеси, повечето от тях имат една или повече външни сметки. Ние искаме да помогнем на нашите клиенти да разберат колко пари имат и къде – и, разбира се, да знаят откъде може да преведат средства за зареждане на Payhawk. Чрез AIS показваме по доста минималистичен начин тези ‘външни‘ наличности. Като пример, ако клиент има €10,000 в Payhawk, но му предстои плащане за €12,000, този клиент няма достатъчна наличност в Payhawk. Чрез AIS клиентът може да види в коя външна сметка какви наличности има и чрез PIS да преведе допълнителни средства към Payhawk – и това се случва на едно място.

- Кои бизнеси могат да използват тези решения и в кои интересът в момента за прилагане на тези иновации е най-голям?

- На теория, тези решения биха работели за всички. Реалността е, че пазарът за отворено банкиране все още се развива, а освен това е и фрагментиран. Ние работим с партньор (Yapily), който има връзка с повечето банки от голяма част от държавите в ЕС, но не са всички държави и не всички финансови институции в определени държави. В България все още нямаме покритие. Интересът към тези решения е голям. За последните няколко седмици сме имали стотици зареждания на сметки през PIS. Отново, тъй като бариерата за ползване е минимална, водещото според мен е предлагането. В бъдеще се надявам да предлагаме тези продукти на все повече пазари.

- Какво е бъдещето на разплащанията и какви нови решения ще променят пазара?

- Ние наблюдаваме с интерес плаващите променливи плащания (Variable Recurring Payments, или VRP). Те все още не се използват много в Европа. Макар и във Великобритания да са по-установени (отчасти заради регулаторен мандат), все още има доста място за развитие.

- Защо в България навлизането на подобни иновации се случва по-бавно, разполагаме ли с необходимите инфраструктура, капацитет, потребителско търсене?

- Потребителското търсене идва с предлагането, а мисля, че за да има предлагане трябва различните финансови институции (споделящи или използващи данни през отворено банкиране) да искат да въведат тези платежни методи и да видят ползата от това. В случая на Payhawk, ние инвестирахме време и пари в разработването на тези решения, не толкова, защото имаше силно търсене от наши клиенти, а защото вярваме, че търсенето тепърва предстои.

Ключови думи

ОЩЕ ОТ КАТЕГОРИЯТА

|

|

Коментари

Няма въведени кометари.