Ще се стигне ли до паритет между еврото и долара?

Еврото се доближава до паритет с щатския долар за първи път от 20 години, но валутните стратези са на различни мнения по въпроса дали ще стигне до изравняване на стойността на двете валути и какво би означавало това за инвеститорите и икономиката, пише Елиът Смит за Си Ен Би Си.

Четвъртък сутринта еврото се разменя за около 1,05 долара на фона на стабилен спад от почти година, след като миналият юли единната валута се търгуваше за 1,22 долара. По-рано тази седмица еврото падна до малко над 1,03 долара.

Силата на щатския долар нарасна на фона на отбягването на рисковете на пазарите, тъй като опасенията относно руската инвазия в Украйна, нарастващата инфлация, проблемите с веригата за доставки, забавянето на растежа и затягането на паричната политика накараха инвеститорите да пренасочат вниманието оси към активите убежища.

Стесняването на разликата в стойността между двете валути се дължи и на различията в паричната политика на Европейската централна банка и Федералния резерв на САЩ. По-рано този месец Фед повиши основния си лихвен процент с половин процентен пункт. Това бе второто увеличение за 2022 г., като целта е да бъде овладяна инфлацията в страната, която се задържа на 40-годишен връх.

Защо всички са обсебени от инфлацията?

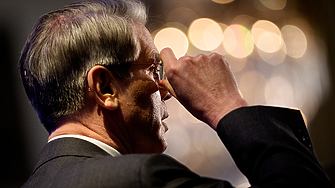

Председателят на Фед Джером Пауъл каза във вторник, че централната банка няма да се поколебае да продължи да повишава лихвите, докато инфлацията не спадне до управляемо ниво, повтаряйки ангажимента си да я сведе до целта на централната банка от 2%.

Европейската централна банка, за разлика от Фед и Английската централна банка, все още не е повишила лихвените проценти, въпреки рекордно високата инфлация в еврозоната. Тя обаче обяви крайния срок на програмата си за закупуване на активи, като в последните дни все повече представители на ЕБЦ говорят за бързо повишаване на лихвите.

В понеделник членът на ЕЦБ и управител на Френската централна банка Франсоа Вилроа дьо Гало заяви, че „прекалено слабото евро заплашва паричната стабилност в еврозоната“, тъй като прави вносните стоки, деноминирани в долари, сред които и петролът, по-скъпи, засилвайки ценовият натиск, който вече тласна инфлацията в еврозоната до рекордни нива.

Какво би било необходимо, за да се стигне до паритет?

Сам Зиф, глобален ръководител на валутната стратегия в JPMorgan Private Bank, каза пред Си Ен Би Си в сряда, че пътят към паритета ще изисква „понижаване на очакванията за растеж на еврозоната в сравнение със САЩ, подобно на това, което видяхме непосредствено след началото на инвазията в Украйна."

„Това възможно ли е? Разбира се, но със сигурност не е нашият основен случай и дори в този случай изглежда, че паритетът може да бъде постигнат при най-лошия сценарии“, каза Зиф.

По думите на Зиф агресивният цикъл на повишаване на лихвените проценти на Фед и количественото затягане през следващите две години вече се отразяват на долара. Този възглед споделя и Стивън Гало, който е ръководител на валутната стратегия за Европа в BMO Capital Markets.

Гало посочва в имейл до Си Ен Би Си, че перспективата за съществени различия в политиките между Фед и ЕЦБ не е единственият фактор, който ще засегне двойката EUR/USD.

„Такива са и еволюцията на основните потоци на платежния баланс на еврото и перспективата за допълнителни отрицателни шокове в доставките на енергия, които също тежат на валутата“, каза той.

Придвижването към паритет между еврото и долара, смята Гало, ще изисква запазване на лихвените проценти на ЕЦБ без промяна през лятото, както и пълно германско ембарго върху вноса на руски изкопаеми горива.

„Не би било изненадващо бездействието на ЕЦБ да продължи, ако централната банка бъде изправена пред възможно най-лошата комбинация от по-висок риск от рецесия в Германия и допълнително рязко покачване на цените (т.е. страховитата стагнация)“, каза Гало.

Доларът е „твърде силен“

Доларовият индекс е нараснал с около 8% от началото на годината. На този фон във вторник Deutsche Bank заяви, че рисковата премия за „безопасно убежище“, начислена в зелените пари, сега е в „горния край на диапазона“.

Ръководителят на FX изследванията в Deutsche Bank Джордж Саравелос смята, че повратната точка е близо. Той твърди, че сега се намираме в етап, в който по-нататъшното влошаване на финансовите условия „подкопава очакванията на Фед за затягане“, докато в останалата част от света, и в частност за Европа, все още има много място за затягане на паричната политика.

„Не вярваме, че Европа е на път да влезе в рецесия и европейските данни продължават да превъзхождат тези от САЩ“, каза Саравелос.

Според анализите на Deutsche Bank щатският долар сега е „най-скъпата валута в света“, докато индикаторът за валутно позициониране на германския кредитор показва, че дългите позиции на долара спрямо валути на развиващите се пазари са на най-високите си равнища от пика на пандемията от COVID-19.

„Всички тези неща носят едно и също послание: доларът е твърде силен“, коментира Саравелос.

„Нашите прогнози предполагат, че през следващите месеци EUR/USD ще се повиши до ниво от 1,10, вместо да се понижи до паритет“, добави той.

Какъв е потенциалът за паритет?

Макар че много анализатори продължават да гледат скептично на възможността за постигане на паритет, не малка част от участниците на пазарите все още вярват, че в крайна сметка еврото ще отслабне допълнително.

Йонас Голтерман, който е старши пазарен икономист в Capital Economics, посочи в бележка миналата седмица, че макар и наскоро променен, тонът на ЕЦБ все още не е толкова агресивен колкото този на Фед, нито пък е достатъчен, за да компенсира повишението на инфлационните очаквания в еврозоната от началото на 2022 г.

Докато Capital Economics очаква политиката на Фед да бъде в рамките на очакваното от пазарите, Голтерман прогнозира по-малко агресивен подход от страна на ЕЦБ.

Влошаването на условията на търговия в еврозоната и забавянето на световната икономика, включително по-голямото изложение на еврото към финансово затягане поради уязвимостта на периферните пазари на облигации в еврозоната, допълнително подкрепят това негово виждане.

ОЩЕ ОТ КАТЕГОРИЯТА

|

|

Коментари

Няма въведени кометари.